В начале октября 2019 года я провел эксперимент – взял кредит 100к на год под 16,9% в Сбере и купил на них акций того же Сбера (440 шт.). Взял по 228 рублей за штуку. Пост был тут.

Через год я подвел итоги, Сбер тогда стоил 213 рублей, что составило 93720, дивиденды по ним пришли 7160. В итоге, с учетом процентов по кредиту (16900) получился минус в как раз в 16900. Отчет здесь.

Но, как я и говорил, актив-то у меня остался и в этом году я снова получил по ним те же самые дивиденды (7160), а одна акция стоит уже 340 рублей. Понятно, что это уже плюс, конкретно 340х440=149600+7160+7160=163920. Вычитаем 116900, получаем 47020. Это 40% за 2 года! И каждый год эта цифра будет расти. Не удивлюсь, если эти активы будут работать на меня всю жизнь.

Вот вам простой пример. Чтобы получать деньги, нужно их не брать, а отдавать. Если бы я купил тогда Сбера на миллион, цифра прибыли была бы в 10 раз больше. Именно поэтому, как писал Кийосаки, богатые богатеют, а бедные беднеют.

Кстати, если бы на эту сотку я приобрел только что вышедший тогда Iphone 11, то сейчас имел бы в районе 50к, столько он сейчас стоит на Авито. И мой минус бы составил 66900 рублей. А теперь сравним плюс 47020 и минус 66900. Такая разница за два года двух решений, как распорядиться кредитной соткой.

Брать кредиты не советую никогда, даже на активы. Без этого ежемесячно откладывать и покупать хорошие акции может каждый. Дело, как всегда, в голове и немножко в дисциплине. Найти несколько необязательных расходов, которые можно сократить, под силу всем.

Как известно, большие деньги складываются из маленьких, поэтому недооценивать небольшие суммы не нужно. В сети есть примеры, где посчитано, что если вместо того, чтобы пить каждый день кофе в кофейне стоимостью 100 рублей, а инвестировать, то через 30 лет можно иметь 10 млн, которые будут приносить доход, позволяющий не рассчитывать на пенсию от государства. Да, срок большой, но и 100 рублей в день – сумма мизерная. Если откладывать не 100, а 500 в день, то 10 млн будет через 17 лет. А если 1000 в день – то через 12 лет. Это все при скромной доходности в 12% годовых. Можете посчитать сами, откройте эксель и проигайтесь с суммами и процентами, это доставляет.

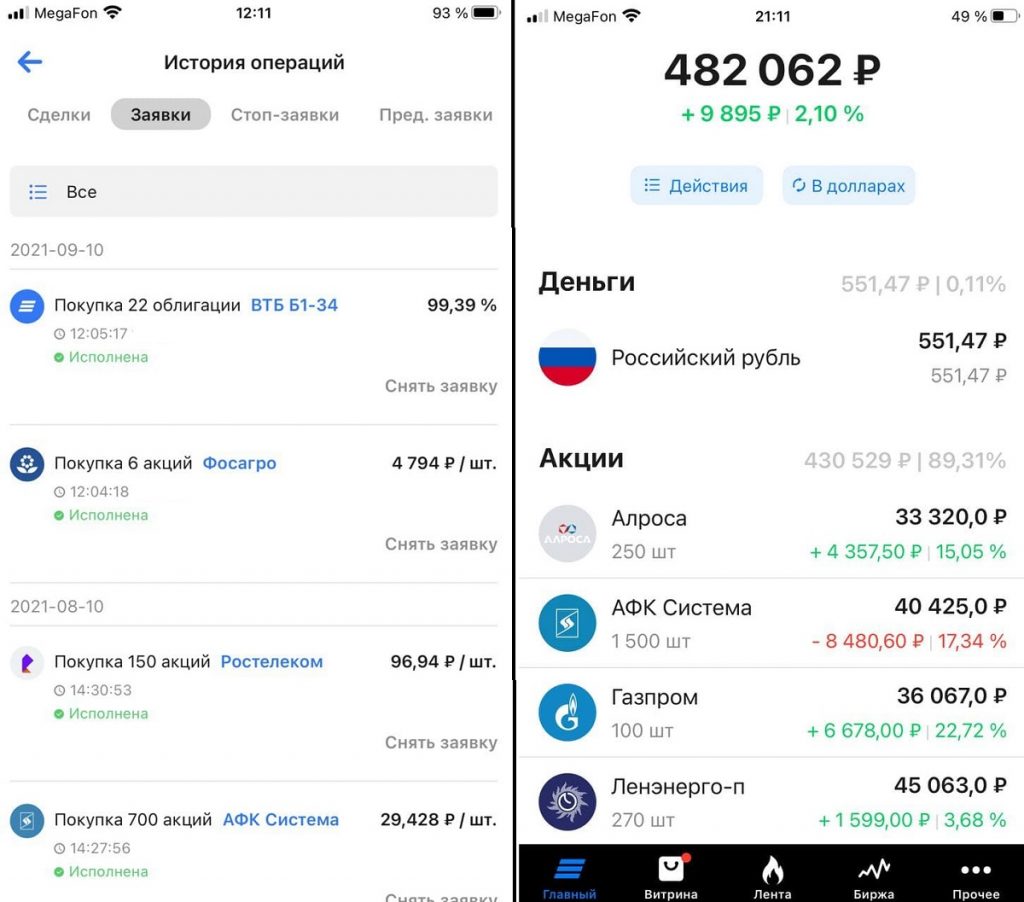

В сентябре вновь вложил 50 тысяч и купил под дивиденды еще 6 акций Фосагро. Дивы Фосагро за 2 кв. 2021 утвердили в размере 156 рублей или 3,6% дивдоходности. Купить нужно было до 22.09, выплата в октябре.

Также докупил корпоративных облигаций ВТБ Б-1-34, дата погашения – январь 2022 года, доходность 4,7% годовых. Это мой брокер, и он даёт покупать их без комиссии. Купил, чтобы немного выровнять баланс защитных активов. Доля облигаций в портфеле теперь примерно 10%. Это мало, но для эксперимента в рамках дивидендного портфеля акций РФ норм. Защитные активы в портфеле нужны для снижения волатильности, риска просадок и психологического спокойствия, так как цена на них не меняется так сильно, как на акции.

На скрине исполненные заявки и состояние на 30.09. Следить за портфелем и показателями можно в любое время онлайн по ссылке:

https://intelinvest.ru/public-portfolio/245016/

Посмотрим, что будет в конце года😉

П.с. Это не основной мой портфель, а экспериментальный! Информация не является инвестиционной рекомендацией! Повторять за мной можно, но, думаю, не стоит. Ответственности нести не буду. И не надо мне писать, что нужно покупать доллар, америку или индекс, у меня все это есть, но не здесь.

@compastg Компас

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться.